Box 3-compensatie en de gevolgen voor de scheidingspraktijk

Geplaatst op 19 september 2022

HR 24 december 2021, Box 3-compensatie en de gevolgen voor de scheidingspraktijk

Dit artikel is tevens gepubliceerd in EB Tijdschrift voor Scheidingsrecht 2022/63

Auteur: mr. V.A.J. (Vanessa) Vissers van De ScheidingsDeskundige

1. Inleiding

De Hoge Raad oordeelde in het zogenaamde Kerst-arrest dat de spaartaks (oftewel box 3-heffing) in strijd is met het Europese Verdrag voor de Rechten van de Mens (EVRM). Hierdoor zal een grote groep belastingplichtigen gecompenseerd gaan worden. Deze compensatieregeling heeft gevolgen voor mensen die gaan scheiden of al gescheiden zijn. De volgende onderdelen van een scheiding worden door de compensatieregeling geraakt:

- Vermogensafwikkeling

- Compensatie box 3 heffing

- Inkomensafhankelijke regelingen

- Kinder- en partneralimentatie

Scheidingsprofessionals dienen deze problematiek daarom op hun netvlies te hebben.

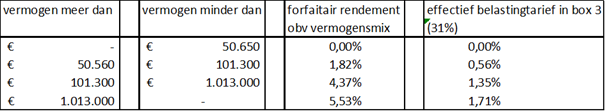

2. Het wettelijke stelsel van box 3

Het inkomen uit vermogen (bezittingen minus schulden) wordt belast in box 3.[1] Bezittingen kunnen bijvoorbeeld bestaan uit spaargelden, beleggingen of een tweede woning. De belasting (31%[2]) wordt geheven op basis van een fictief rendement over het vermogen op 1 januari van het betreffende belastingjaar (de peildatum). Sinds 2017 wordt het rendement bepaald op basis van de zogenaamde vermogensmix waarbij aansluiting wordt gezocht bij een gemiddelde verdeling van het box 3-vermogen over spaargeld en beleggingen. De daadwerkelijke samenstelling van het vermogen van de belastingplichtige is voor de bepaling van het fictieve fiscale rendement niet relevant. Vermogen tot een bepaalde grens is vrijgesteld van de heffing in box 3. In 2022 bedroeg het heffingsvrije vermogen; € 50.650[3]). Belastingplichtigen met een vermogen onder deze grens worden dus niet geconfronteerd met een box 3-heffing en dus ook niet met de compensatieregeling.

Fiscale partners doen gezamenlijk aangifte inkomstenbelasting waarbij het totale gezamenlijke vermogen van beide partners vrij mag worden toegerekend in de onderlinge verhouding die zij in de aangifte kiezen.[4] Het heffingsvrije vermogen kan daarbij tussen partners worden overgedragen waardoor het totale gezamenlijke vermogen van fiscale partners tot een bedrag van € 101.300 (2 *

€ 50.650) is vrijgesteld.

Schematisch kan de vermogensrendementsheffing in box 3 per belastingplichtige als volgt worden weergegeven[5]:

Belastingplichtigen die hun vermogen hoofdzakelijk op spaarrekeningen hebben staan, hebben de afgelopen jaren nagenoeg geen rendement behaald over dit vermogen. Het forfaitaire rendement op basis van de vermogensmix waar de belasting in box 3 op werd gebaseerd lag aanzienlijk hoger.

Voorbeeld

Een belastingplichtige met spaartegoeden van stel € 500.000 heeft een fiscaal verondersteld rendement van: (€ 50.650 * 1,82%) + (€ 398.700 * 4,37%) = € 922 + € 17.423 = € 18.345. De belasting hierover bedraagt € 18.345 * 31% = € 5.687. Het daadwerkelijk behaalde rendement is echter verwaarloosbaar. Dit knelt en is de kern van de onrechtmatigheid. In een meerjarenperspectief gaat dit om veel geld.

3. De aanloop naar en de gevolgen van HR 24 december 2021

De box 3 heffing leverde de Belastingdienst de afgelopen jaren een stroom aan bezwaarschriften op. Ongeveer 200.000 bezwaarschriften (van 60.000 belastingplichtigen) zijn aangewezen als massaal bezwaar om niet alle bezwaarschriften individueel te hoeven beoordelen. Dit heeft uiteindelijk geleid tot een procedure bij de Hoge Raad. Op 24 december 2021 besliste de Hoge Raad dat de wijze waarop het vermogen in box 3 wordt belast in strijd is met het eigendomsrecht en dat -kort gezegd- alleen het werkelijke rendement op vermogen mag worden belast.[6]

3.1 Rechtsherstel

Als gevolg van deze uitspraak zal de overheid bepaalde groepen belastingplichtigen herstel bieden voor de door hen in de periode 2017 – 2021 betaalde vermogensrendementsheffing.[7] In eerste instantie gaat dit om de volgende twee groepen belastingplichtigen:

- de groep van 60.000 bezwaarmakers.

- de belastingplichtigen waarvan de aanslag inkomstenbelasting over de periode vanaf 2017 nog niet definitief vaststaat. Dit zal met name gaan over de aanslagen van ondernemers die vaak uitstel hebben gevraagd voor het indienen van de aangifte én de aanslagen over 2021. Naar verluidt gaat dit om zo’n 2 miljoen belastingplichtigen.

De compensatie zal forfaitair worden vastgesteld. Daarbij wordt wél gekeken naar de daadwerkelijke samenstelling van het vermogen. Dit forfait leidt ertoe dat met name de belastingplichtigen met vermogen dat volledig of grotendeels uit spaargelden bestaat, zullen worden gecompenseerd. De betreffende belastingplichtigen zullen de compensatie automatisch ontvangen.

Belastingplichtigen die geen bezwaar hebben gemaakt tegen de box 3 heffing hoeven volgens de Hoge Raad niet verplicht te worden gecompenseerd. [8] De overheid gaat bekijken of ze deze groep ook zal gaan compenseren. Uiterlijk met Prinsjesdag zal hier meer duidelijkheid over zijn.

3.2 Toeslagen en heffingskortingen

Indien door de herberekening van het rendement in box 3 het verzamelinkomen van een belastingplichtige daalt in een bepaald jaar, kan dit ook een effect hebben op andere inkomensafhankelijke regelingen.[9] Gedacht kan worden aan het recht op toeslagen en heffingskortingen (meer specifiek de ouderenkorting). Deze regelingen die door de Belastingdienst worden uitgevoerd zullen automatisch worden aangepast als gevolg van de aanslagcorrecties in box 3.

4. Gevolgen voor de scheidingspraktijk

Is de belastingplichtige inmiddels gescheiden en ontvangt deze een compensatie op grond van de box 3-hersteloperatie zoals hiervoor beschreven, dan dient zich de vraag aan of de ex-partner daar deels aanspraak op kan maken. De compensatie zal immers op het niveau van de belastingplichtige vastgesteld worden terwijl de oorspronkelijke onrechtmatige belastingheffing mogelijk niet alleen op die belastingplichtige heeft gedrukt. Dezelfde vraag kan worden gesteld voor een eventueel aanvullend bedrag aan toeslagen dat wordt ontvangen in verband met de correctie van het verzamelinkomen. Voor de beantwoording van deze vragen dient een onderscheid te worden gemaakt tussen fiscale partners die gehuwd waren in gemeenschap van goederen[10] en alle andere fiscale partners.

4.1 Wettelijke gemeenschap van goederen

Indien en voor zover de compensatie ziet op de periode dat de belastingplichtige en zijn ex-partner waren gehuwd in een wettelijke gemeenschap van goederen, dient de compensatie bij helfte te worden gedeeld met de ex-partner.[11] De belastingheffing in box 3 heeft immers gedrukt op de gemeenschap. De compensatie komt daarom ook de gemeenschap toe. Dat de compensatie wordt ontvangen na ontbinding van de gemeenschap doet daar niets aan af. Voor eventueel aanvullend te ontvangen bedragen aan toeslagen geldt hetzelfde.

De operatie van het rechtsherstel in verband met de box 3-heffing vertoont sterke overeenkomsten met de vergoedingen voor ouders in verband met de Toeslagenaffaire. De compensatie in verband met de toeslagenaffaire werd uitbetaald aan degene op wiens naam de toeslagbeschikking was gesteld. Over het verdelen tussen ex-partners van deze compensatie zijn inmiddels diverse procedures gevoerd.[12] De uitkomst in deze procedures is steeds gelijk: ondanks dat de compensatie wordt uitbetaald aan de belastingplichtige, komt de vergoeding toe aan de ontbonden huwelijksgemeenschap. De compensatie ziet immers op de kinderopvangtoeslag van partijen in de periode dat er tussen hen een algehele gemeenschap van goederen bestond en daarmee valt ook de ontvangen compensatie in de gemeenschap. Het feit dat de compensatie ná ontbinding van de gemeenschap is ontvangen is niet relevant voor de rechtbank. De compensatie wordt daarmee door de rechtbank aangemerkt als een nagekomen bate die bij helfte verdeeld dient te worden.

Ondanks het bestaan van een wettelijke gemeenschap dient in voorkomende situaties onderzocht te worden of de belastingplichtige en zijn ex-partner bij de scheiding (schriftelijke) afspraken[13] hebben gemaakt waardoor de compensatie mogelijk toch niet (bij helfte) hoeft te worden gedeeld. Of dat er andere omstandigheden zijn waarbij ondanks het bestaan van een gemeenschap het delen van de compensatie onredelijk zou zijn. Gedacht kan worden aan situaties waarbij een belastingplichtige van de gemeenschap uitgesloten vermogen heeft en de box 3-heffing over dit vermogen uit dit privévermogen heeft betaald. Ondanks het bestaan van de huwelijksvermogensrechtelijke gemeenschap heeft in die situatie de belastingheffing immers niet gedrukt op deze gemeenschap. Indien de gemeenschap in die situatie zou hebben bijgedragen aan de fiscale verplichtingen waarvan de draagplicht tot het privé vermogen van de partner met het vermogen behoort, kan gesteld worden dat er vergoedingsrechten zijn ontstaan. Deze dienen in de financiële afwikkeling van de scheiding betrokken te worden. Dit staat los van de compensatieregeling.

4.2 Overige fiscale partners

Bestond er tussen voormalige fiscale partners geen gemeenschap van goederen in de periode die in aanmerking komt voor rechtsherstel, dan is het antwoord op de vraag of de ex-partner recht heeft op een deel van de compensatie sterk afhankelijk van de specifieke feiten en omstandigheden van de belastingplichtige en zijn ex-partner. Daarbij dient allereerst beoordeeld te worden of er contractuele afspraken (in een samenlevingscontract of bij huwelijkse voorwaarden) zijn gemaakt op grond waarvan de compensatie gedeeld zal moeten worden. Is er een verplicht wederkerig finaal verrekenbeding waarbij de ex-echtgenoten met elkaar afrekenen alsof zij gehuwd waren in gemeenschap van goederen, dan is de uitwerking gelijk aan hetgeen hiervoor is beschreven bij de wettelijke gemeenschap van goederen. In het geval van een niet-uitgevoerd periodiek verrekenbeding zou gesteld kunnen worden dat de compensatie bij helfte verrekend moet worden met de ex-partner. Belastingheffing over het inkomen en vermogen behoort dan immers tot de kosten van de huishouding, terwijl deze kosten achteraf lager blijken te zijn uitgevallen. Nu de compensatie van invloed is op de grondslag van het te verrekenen vermogen, zou het derhalve niet juist zijn als deze uitsluitend ten goede zou komen aan de belastingplichtige.

Daarnaast kunnen nog andere specifieke feiten en omstandigheden een rol spelen. De volgende vragen zouden aan cliënten kunnen worden gesteld:

- van wie was het aangegeven vermogen?

- aan wie is het vermogen toegerekend in de belastingaangifte?

- door wie werden de belastingaanslagen betaald?

- behoorden de belastingaanslagen tot de kosten van de huishouding?

- zijn er in bijvoorbeeld een scheidingsconvenant specifieke afspraken gemaakt met betrekking tot de belastingheffing gedurende het fiscale partnerschap, het jaar van scheiding en de periode daarna?

4.3 Onderhoudsvoorzieningen

Naast de vraag of de ex-partner recht heeft op een deel van de compensatie, kan de vraag opkomen in hoeverre het rechtsherstel in box 3 een eventueel effect heeft op in de periode 2017-2021 vastgestelde onderhoudsvoorzieningen (kinder- en partneralimentatie). In de alimentatieberekening is mogelijk rekening gehouden met een te hoge belastingheffing over het vermogen. Ook bestaat er wellicht een hoger recht op toeslagen omdat het verzamelinkomen door de compensatie wordt verlaagd. Hierdoor is de draagkracht lager vastgesteld. Onderhoudsvoorzieningen zijn hierdoor mogelijk te laag geweest. De compensatieregeling zou een wijziging van omstandigheden kunnen inhouden op grond waarvan om een herziening van de onderhoudsvoorzieningen kan worden verzocht.[14] Een eventuele wijziging zal alleen effect hebben voor de toekomst. Rechters gaan behoedzaam om met hun bevoegdheid om de hoogte van de onderhoudsvoorzieningen met terugwerkende kracht te wijzigen.[15] Bovendien is het onduidelijk hoe de box 3-heffing in de toekomst zal worden vormgegeven. Nadere jurisprudentie zal hierover afgewacht moeten worden.

In de nog lopende (overleg)scheidingen kan in onderling overleg met cliënten rekening worden gehouden met geen of een lagere box 3 heffing.[16]

5. Belang voor de praktijk

De kans dat je in de scheidingspraktijk cliënten tegenkomt die (mogelijk) recht hebben op compensatie is zeer reëel. In een meerjarenperspectief kan het om zeer grote bedragen gaan. In lopende en toekomstige scheidingszaken dient aandacht te worden besteed aan het rechtsherstel in box 3 en de gevolgen daarvan. Dit thema dient expliciet op de agenda gezet te worden als cliënten vermogen hebben boven het heffingsvrije vermogen. Het is in dat kader zorgvuldig om de definitieve aanslagen vanaf 2017 op te vragen alsmede een print van de laatst ingediende aangifte inkomstenbelasting.

Bij de berekening van de onderhoudsvoorzieningen dient er rekening mee te worden gehouden dat de alimentatierekensoftware mogelijk nog niet is aangepast op de herstelwetgeving. Ook is nog niet duidelijk hoe de vermogensrendementsheffing de komende jaren zal worden vormgegeven. In die situatie zal maatwerk moeten worden geboden binnen de mogelijkheden van de software of er al op een later moment een herberekening moeten worden gemaakt.

Het kan ook voorkomen dat een cliënt die reeds is gescheiden vragen heeft over dit thema. Dit zal zich dan toespitsen op de vraag of de door een van beiden ontvangen compensatie gedeeld dient te worden. Tevens kan om een herziening van de onderhoudsvoorzieningen worden gevraagd. Het verdient de voorkeur dat cliënten vervolgens hierover met elkaar in gesprek gaan en samen tot afspraken komen. Hiermee kan een eventuele juridische procedure worden voorkomen.

Auteur: mr. V.A.J. (Vanessa) Vissers

Vanessa is sinds 2017 werkzaam voor het kenniscentrum van de Scheidingsdeskundige. Zij ondersteunt scheidingsprofessionals en publiceert over fiscale aspecten van het scheidingsproces.

Permanent Actueel

Wil je graag op de hoogte blijven van ontwikkelingen die van belang zijn voor de scheidingspraktijk? En maak je nog geen gebruik van praktijkondersteuning of onze digitale leeromgeving? Vraag dan nu een gratis proefabonnement aan!

[1] Afdeling 5.1 Wet IB 2001.

[2] Tarief 2022.

[3] Voor fiscale partners bedraagt het heffingsvrije vermogen het dubbele van dit bedrag.

[4] Art. 2.17 Wet IB 2001.

[5] Cijfers en tarieven 2022.

[6] Hoge Raad 24 december 2021, ECLI:NL:HR:2021:1963.

[7] https://www.rijksoverheid.nl/documenten/kamerstukken/2022/04/28/kamerbrief-over-rechtsherstel-en-overbruggingswetgeving-box-3

[8] Hoge Raad 20 mei 2022, ECLI:NL:HR:2022:718.

[9] Kamerbrief over rechtsherstel en overbruggingswetgeving box 3 d.d. 28 april 2022 en Kamerbrief regelingen waarop het rechtsherstel box 3 effect heeft d.d. 10 mei 2022.

[10] Waar in dit artikel wordt gesproken over huwelijk/gehuwden/echtgenoten worden tevens geregistreerd partnerschap/geregistreerde partners bedoeld.

[11] Art. 1:100 lid 1 BW.

[12] Rechtbank Den Haag 9 november 2021, ECLI:NL:RBDHA:2021:13732 en Rechtbank Den Haag 25 mei 2021, ECLI:NL:RBDHA:2021:9067 (inmiddels bevestigd door het Hof Den Haag op 1 juni 2022, niet gepubliceerd).

[13] Bijvoorbeeld in de fiscale paragraaf van het scheidingsconvenant.

[14] Uiteraard kunnen partijen in onderling overleg ook tot andere afspraken komen.

[15] HR 9 oktober 2009, RFR 2009/132

[16] Zie Split-Online DAP/DAG: nummer 102-112.